摘要:

摘要: 自2019年1月1日起,小规模纳税人月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的,免征增值税。1.小规模纳税人所需缴纳税种;2.小规模纳税人税收征收方式;3.小规模纳税人报税要点;4.小规模纳税人如何在网上报税;5.小规模纳税人季度报税如何做账;6.没有收入小规模纳税人如何报税;7.一般纳税人变成小规模如何报税;8.2019小规模纳税人如何报税增值税;小规模纳税人季度不超过30万如何报税;小规模纳税人季度超过30万如何报税

对于大部分的创业者而言,在公司起步阶段,不仅有着资金不足的问题,还多多少少存在着纳税报税的问题。不过,作为老板,在没有多余的人力专门做财务的情况下,在创业之余,为了避免“入坑”,我们还是需要先了解一些基本的财务知识。

小规模纳税人一般以1个月或者1个季度为1个纳税期,自期满之日起15日内申报纳税。一般情况下每月15号就是申报的最后一天;如果恰逢15号是周末或者假期,那就要顺延休假天数!

小规模纳税人报税起征点

根据《财政部税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)和《国家税务总局关于小规模纳税人免征增值税政策有关征管问题的公告》(国家税务总局公告2019年第4号)规定,自2019年1月1日起,小规模纳税人月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的,免征增值税。合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

小规模纳税人所需缴纳税种

通常情况下,小规模纳税人企业进行报税,其所需缴纳的税种主要包含:

- (1)主税:增值税,小规模纳税人按3%的税率缴纳增值税。

- (2)附加税费。附加税费主要包含城建税和教育费附加。

- (3)个人所得税

- (4)企业所得税

- (5)房产税

- (6)其他。包含印花税、土地使用税等。

小规模纳税人税收征收方式

当前,我国小规模纳税人主要有三种税收方式,即查账征收、查定征收和定期定额征收。其中:

查账征收是指税务机关按照纳税人提供的账表所反映的经营情况,依照适用税率计算缴纳税款的方式。此种方式一般适用于财务会计制度较为健全,能够认真履行纳税义务的增值税小规模纳税人企业。

查定征收是指税务机关根据纳税人的从业人员、生产设备、采用原材料等因素,对其产制的应税产品查定核定产量、销售额并据以征收税款的方式。这种方式一般适用于账册不够健全,但是能够控制原材料和进销货的纳税单位。

定期定额征收则是指税务机关通过典型调查、逐户确定营业额和所得额并据以征税的方式。这种方式一般适用于无完整考核依据的小型纳税单位。

小规模纳税人报税要点

(1)小规模纳税人按季度进行增值税纳税申报,其需要提交的申报材料有:小规模纳税人纳税申报表、增值税申报附列资料、资产负债表、利润表;

(2)小规模企业所得税也实行按季度申报,并需按规定及时完成汇算清缴工作。因而,小规模纳税人税收征收方式可采取核定征收,这样可减少报送的报表,只需报送《企业所得税核定征收申报表》;

(3)小规模纳税人国税及地税申报,可通过数字证书进行全程网上申报,但需要注意的是,国税和地税申报需要使用专门的软件,且软件不同;

(4)小规模纳税人纳税申报也可以采用到税务部门上门申报的方式来进行。采用此种方式,小规模纳税人只需携带相关报税材料到现场提交,审核通过后,便可以当场办结。

小规模纳税人如何在网上报税

如今,小规模纳税人税务申报基本上都采用网上申报,即只要在网上进行操作就可以完成税款缴纳。通常,小规模纳税人网上报税需遵循以下流程:

(1)查找国税局网站,进入国税局网站首页,点击右侧“办税服务厅”登陆;

(2)进入办税服务厅,选择“国税纳税人”登录;

(3)输入纳税人识别号以及密码登录,进行纳税申报(纳税人识别号是税务登记证上的编码,密码默认为8位纳税人编码,首次登陆后可进行修改);

(4)国税申报后,进行地税申报;

(5)登陆地税局官网,选择“电子税务局”;

(6)进入后会显示登陆页面,电子税务局提供了网上申报、网上查询等各种功能;

(7)申报缴税需登陆申报系统,当前,有三个登陆方式,最常用的是手机动态码登陆。不过,采用手机动态码登陆,需事先到税务局办理绑定。

小规模纳税人季度报税如何做账

小规模纳税人,按季度报税,但是做账是按月份来做的。

按照《国家税务总局关于合理简并纳税人申报缴税次数的公告》(国家税务总局公告2016年第6号)规定,自2016年4月1日起,增值税小规模纳税人缴纳增值税、消费税、文化事业建设费,以及随增值税、消费税附征的城市维护建设税、教育费附加等税费,原则上实行按季申报.

例如,某小规模纳税人是工业企业,企业所得税实行核定征收,应税所得率为10%,2016年第二季度销售收入合计为8万元(不含税,下同),其中4份销售收入为5万元,5月份销售收入为2万元,6月份销售收入为1万元,如何申报增值税?(暂不考虑城市维护建设税及教育费附加)

按照财政部印发《关于小微企业免征增值税和营业税的会计处理规定》的通知(财会[2013]24号)规定,会计分录如下:

1.4月份会计处理

借:应收账款 51,500

贷:主营业务收入 50,000

应交税费--应交增值税 1,500

2.5月份会计处理

借:应收账款 20,600

贷:主营业务收入 20,000

应交税费--应交增值税(减免税额) 600

3.6月份会计处理

(1)借:应收账款 10,300

贷:主营业务收入 10,000

应交税费--应交增值税(减免税额) 300

(2)6月末,计算本季度销售收入是否达到免征增值税条件,如果达到免征增值税条件时,将有关应交增值税转入营业外收入.分录如下:

借: 应交税费--应交增值税 1,500

应交税费--应交增值税(减免税额) 600

应交税费--应交增值税(减免税额) 300

贷:营业外收入 2,400

(3)季度末计算企业所得税=80,000×10%×25%=2,000(元)

借:所得税费用 2,000

贷:应交税费--应纳企业所得税 2,000

小规模纳税人按季度申报税的账务处理

小规模纳税人补缴增值税的会计分录

1、补交上季度为上年度的增值税:

计提时:

借:以前年度损益调整

贷:应交税费-应交增值税

结转以前年度损益调整:

借:未分配利润

贷:以前年度损益调整

支付时:

借:应交税费-应交增值税

贷:银行存款

2、补交上季度为本年度的增值税:

计提时:

借:主营业务收入

贷:应交税费-应交增值税

支付时:

借:应交税费-应交增值税

贷:银行存款

h2没有收入小规模纳税人如何报税

h3小规模无票收入怎么报税?

一般来说,发生的正常销售而客户没要发票,就视为无票销售。无票销售是正常的销售,在很多小规模纳税人中普遍存在。例如便利店、餐饮、等个人消费者较多的生活服务行业。它与有发票的销售一样处理,正常反映收入并计算销售税金。

小规模纳税人增值税申报表没有这个未开票收入列啊,小规模企业也有很多情况不开票,如何申报呢?

1.小规模纳税人的申报表,不开票的收入只填写到第一行(一)应征增值税不含税销售额和本期应纳税纳。

2.如果销售额不超3万元,填写(三)免税销售额其中“小微企业免税销售额”。以及“本期免税额”“其中小微企业免税额”。

h3小规模纳税人无票销售的会计分录?

1、小规模纳税人无票销售的会计分录:

借:银行存款

贷:主营业务收入

应交税费-应交增值税

2、未开票收入,顾名思义就是没有开发票的收入。在实际销售中,有的销售金额很小,且是对自然人销售的,很多都不开发票(比如买包盐)。但是这部分收入也是经营者的应税收入,需要依法申报纳税的。法律许可条件下,在实际销售中会有金额很小且是对自然人的销售,开发票没有实际意义。但这部分收入也是经营者的应税收入,需要依法申报纳税,这部分收入就是未开票收入。

一般纳税人变成小规模如何报税

2018年,将小规模纳税人标准统一至500万元时,允许此前按照较低标准认定(登记)的一般纳税人,在2018年年底前自愿选择转登记为小规模纳税人。此次提高增值税免税标准至10万元,相当于年销售额120万元以下的小规模纳税人都可以享受免税政策。在这种情况下,可能会有一般纳税人提出转登记为小规模纳税人,以享受免税政策的诉求。为确保纳税人充分享受税收减免政策,公告明确一般纳税人如果年销售额不超过500万元的,可在2019年度选择转登记为小规模纳税人,转登记后可享受免税政策。需要注意的是,曾在2018年选择过转登记的纳税人,在2019年仍可选择转登记;但是,2019年选择转登记的,再次登记为一般纳税人后,不得再转登记为小规模纳税人。

2019小规模纳税人如何报税增值税

2019年以前增值税报税

对增值税小规模纳税人中月销售额未达到2万元的企业或非企业性单位,免征增值税。2017年12月31日前,对月销售额2万元(含本数)至3万元的增值税小规模纳税人,免征增值税。

以一个季度为纳税期限的增值税小规模纳税人(含个体工商户及临时税务登记中的个人),季度销售额不超过9万元的暂免征收增值税。增值税小规模纳税人在季度中被认定为增值税一般纳税人的,在季度内一般纳税人资格生效前月份仍为小规模纳税人,月销售额不超过3万元的,暂免征收增值税。

小规模纳税人季度不超过9万如何报税

2019年1月起小规模纳税人季度不超过9万报税金额调整为季度不超过30万。

小规模纳税人季度不超过30万如何报税小规模纳税人季度超过9万如何报税

2019年1月起小规模纳税人季度超过9万报税金额调整为季度超过30万。

小规模纳税人季度超过30万如何报税2019年起增值税报税

2019年1月1日至2021年12月31日,小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。

小规模纳税人季度不超过30万如何报税

只开具增值税普通发票

1、某公司是小规模纳税人,按季申报,2019年第一季度销售服饰取得不含税销售收入2万元,出租不动产不含税销售收入28万元,均开具增值税普通发票。本季度无发生其他增值税应税行为。

案例分析:季度销售额合计为28+2=30万元,未超过30万元免税标准,因此,本季度可享受小规模纳税人免税政策。

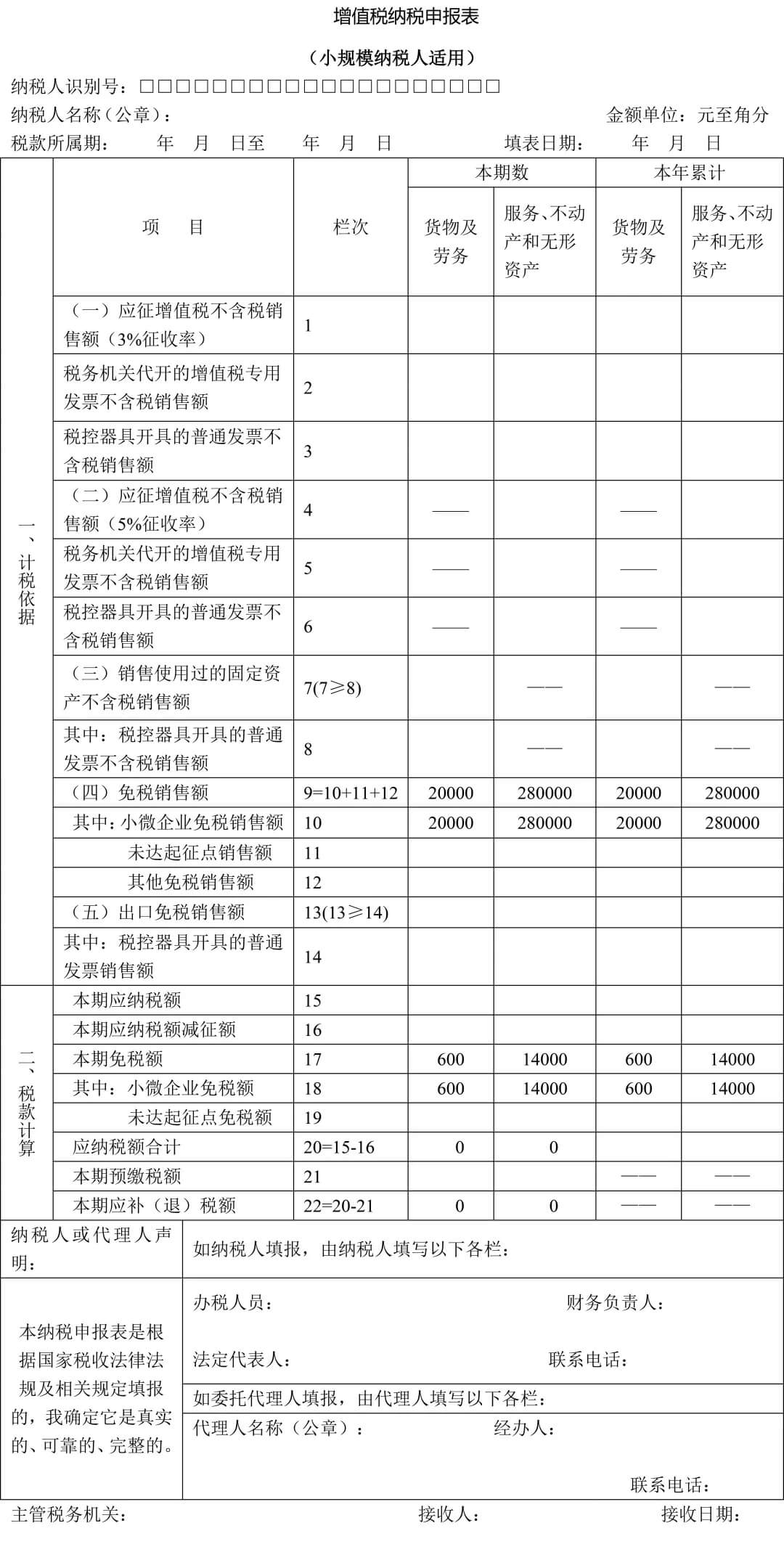

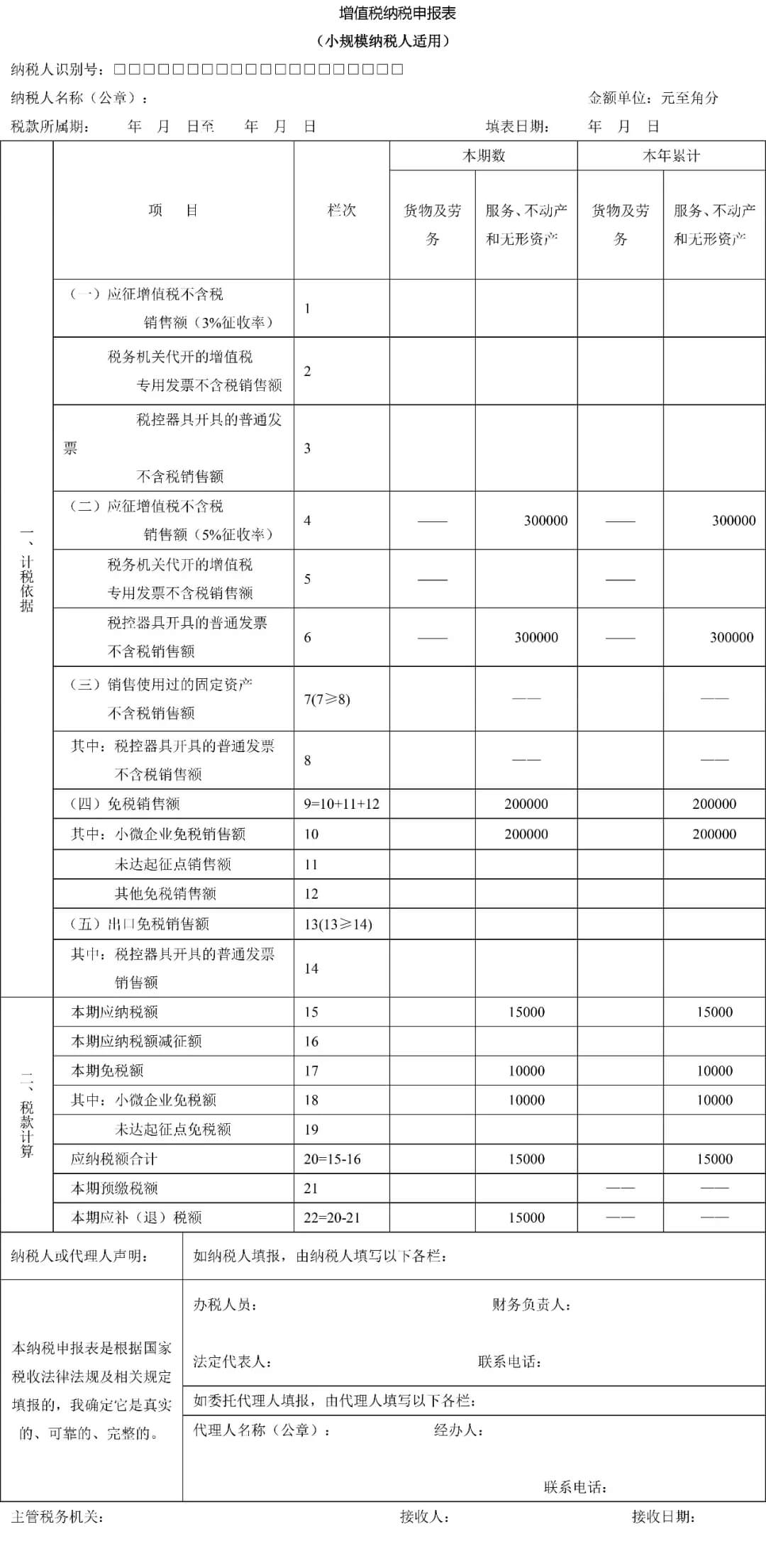

申报表填报:

1、“货物及劳务”列第9栏、第10栏的填写2万,第17栏、第18栏填写0.06万(=2万×3%)

2、“服务、不动产和无形资产”列第9栏、第10栏的填写28万,第17栏、第18栏填写1.4万(=28万×5%)。

2、某公司是小规模纳税人,按季申报,第一季度出租不动产取得不含税销售收入共计28万元,全额开具增值税普通发票。本季度无发生其他增值税应税行为。

案例分析:季度销售额合计为28万元,未超过30万元免税标准,且全额开具增值税普通发票,本季度可享受小规模纳税人免税政策。

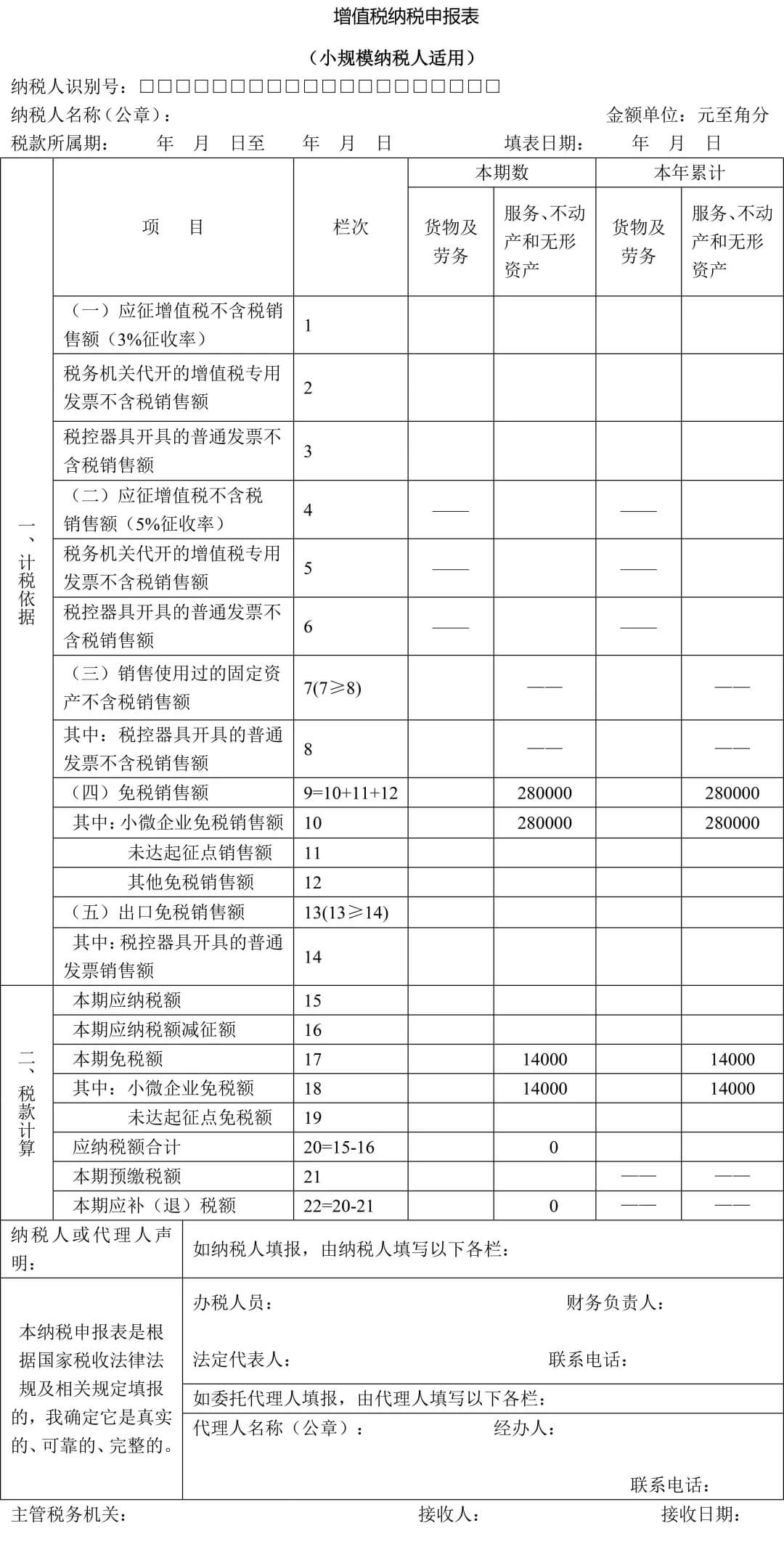

申报表填报:

将开具普通发票销售额28万元销售收入填列于主表“服务、不动产和无形资产”列第9栏、第10栏。同时,将对应的免税额1.4万(=28万×5%)填写于主表“服务、不动产和无形资产”列第17栏、第18栏。

只开具增值税专用发票

某公司是小规模纳税人,按季申报,第一季度出租不动产取得不含税销售额共计28万元,全额自开增值税专用发票。本季度无发生其他增值税应税行为。

案例分析:季度销售额合计为28万元,虽未超过30万元免税标准,但开具专用发票不能享受免税优惠,应按规定全额缴纳增值税。

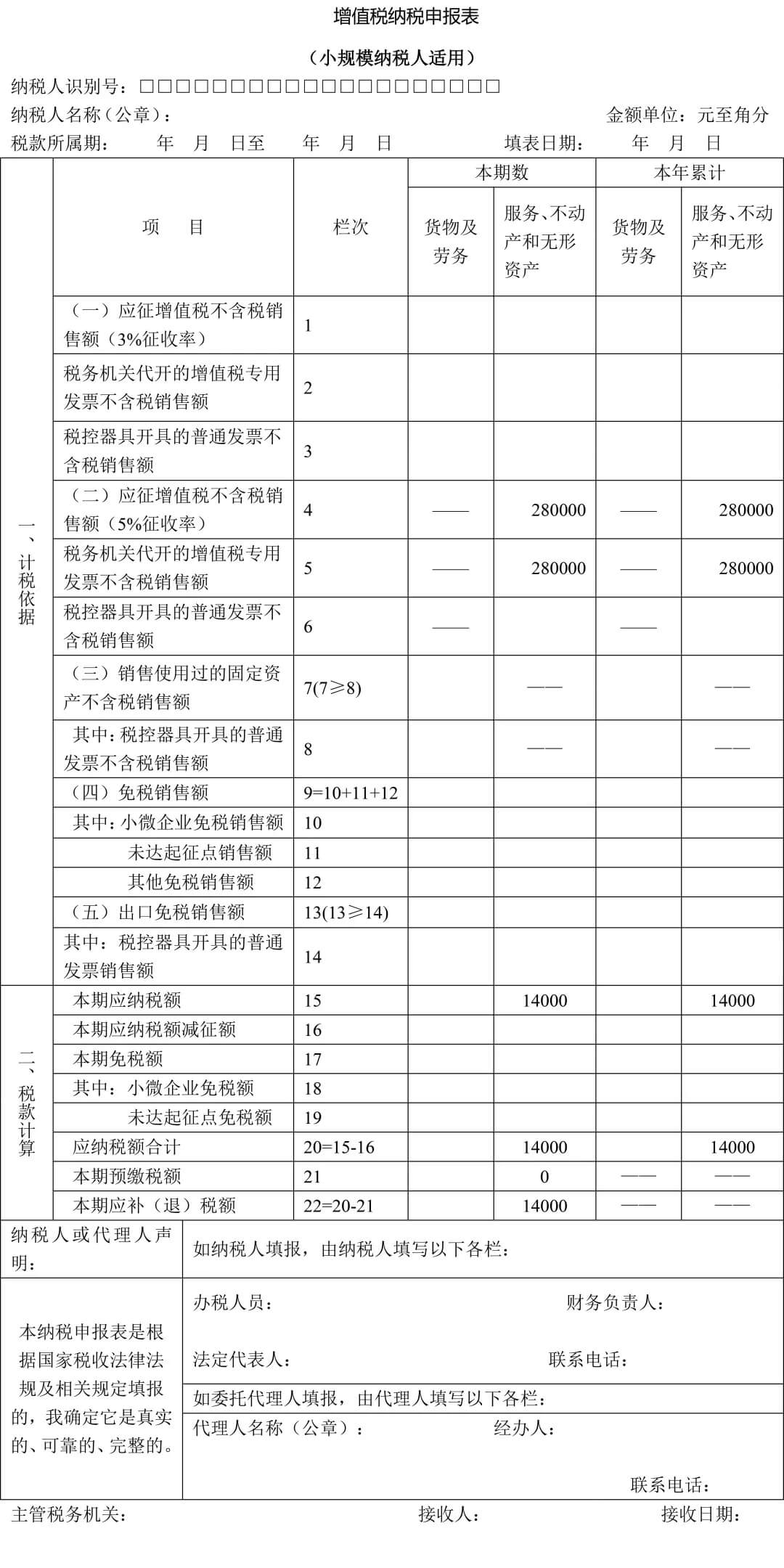

申报表填报:

1、主表“服务、不动产和无形资产”列第4栏、第5栏填写28万。

2、主表“服务、不动产和无形资产”列第15栏、第20栏填写1.4万(=28万×5%)

同时开具增值税专用发票和普通发票

某公司是小规模纳税人,按季申报,第一季度出租不动产取得不含税销售额28万元,其中自开增值税专用发票5万元,开具增值税普通发票23万元。本季度无发生其他增值税应税行为。

案例分析:季度销售额合计为28万元,未超过30万元免税标准,本季度可享受小规模纳税人免税政策,但其中自开专用发票部分应按规定缴纳增值税。

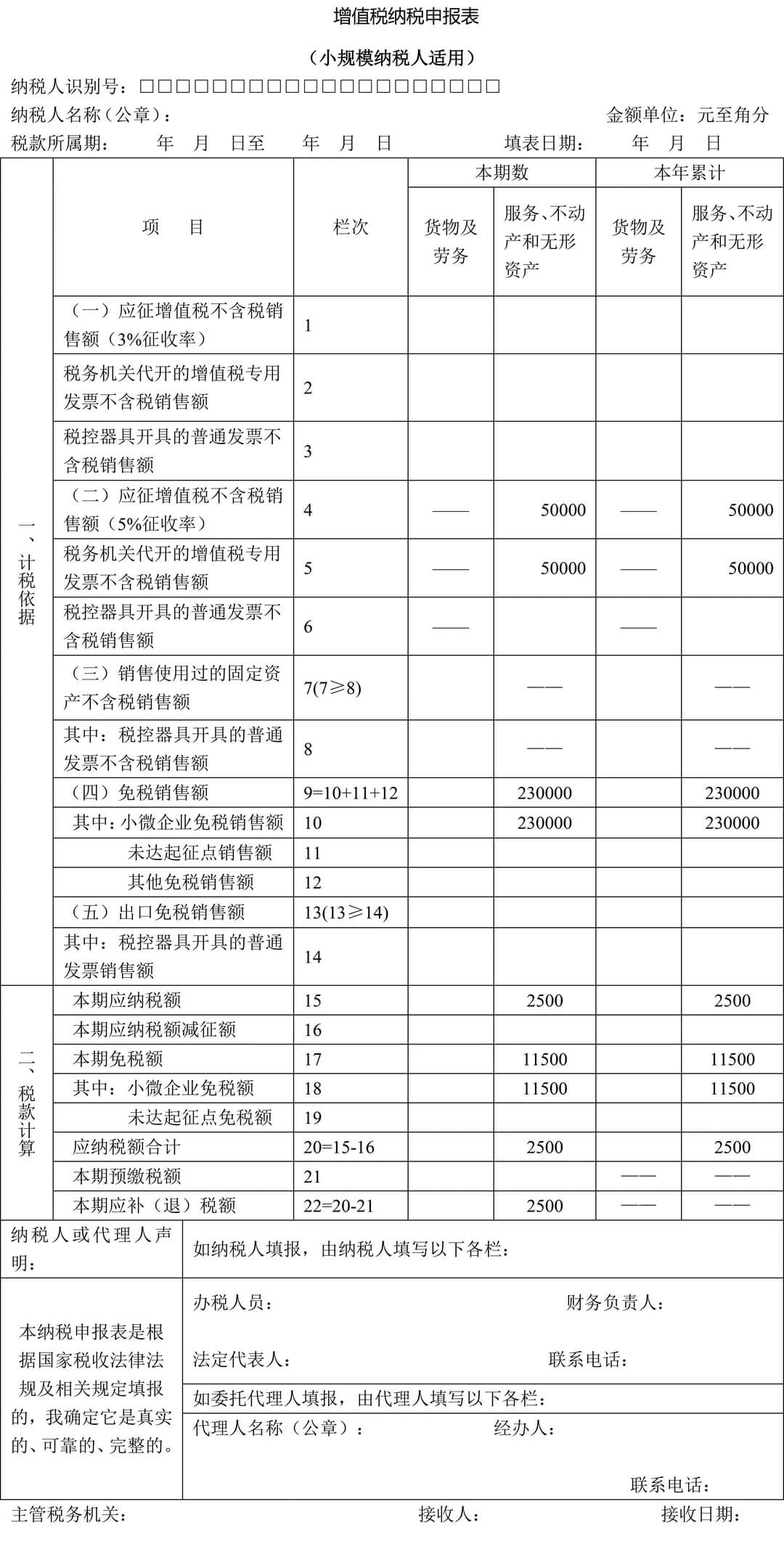

申报表填报:

1、开具增值税专用发票部分,填列主表 “服务、不动产和无形资产”列第4栏、第5栏填写5万元,第15栏、第20栏填写0.25万(=5万×5%)。

2、开具增值税普通发票部分,填列主表“服务、不动产和无形资产”列第9栏、第10栏填写23万;第17栏、第18栏填写1.15万(=23万×5%)

小规模纳税人季度超过9万如何报税

只开具增值税普通发票

某公司是小规模纳税人,按季申报,2019年第一季度销售自建不动产取得不含税销售收入30万元,开具增值税普通发票,出租不动产取得不含税销售收入20万元,开具增值税普通发票。

案例分析:该纳税人第一季度合计销售额为50万元,剔除销售不动产后的销售额为20万元,未超过30万免税标准。因此,该纳税人本季度可以享受小规模纳税人免税政策,但其中销售不动产取得收入应照章纳税。

申报表填报:

1、销售不动产填列“服务、不动产和无形资产”列第4栏、第6栏填写销售不动产取得收入30万元。将本期应纳税额1.5(=30×5%)万元填列于第15栏、第20栏,本期应补(退)税额为1.5万元。

2、出租不动产取得的收入免税20万元填列于主表 “服务、不动产和无形资产”列第9栏、第10栏同时,将相应的免税额1(=20×5%)万元填写于主表第17栏、第18栏。

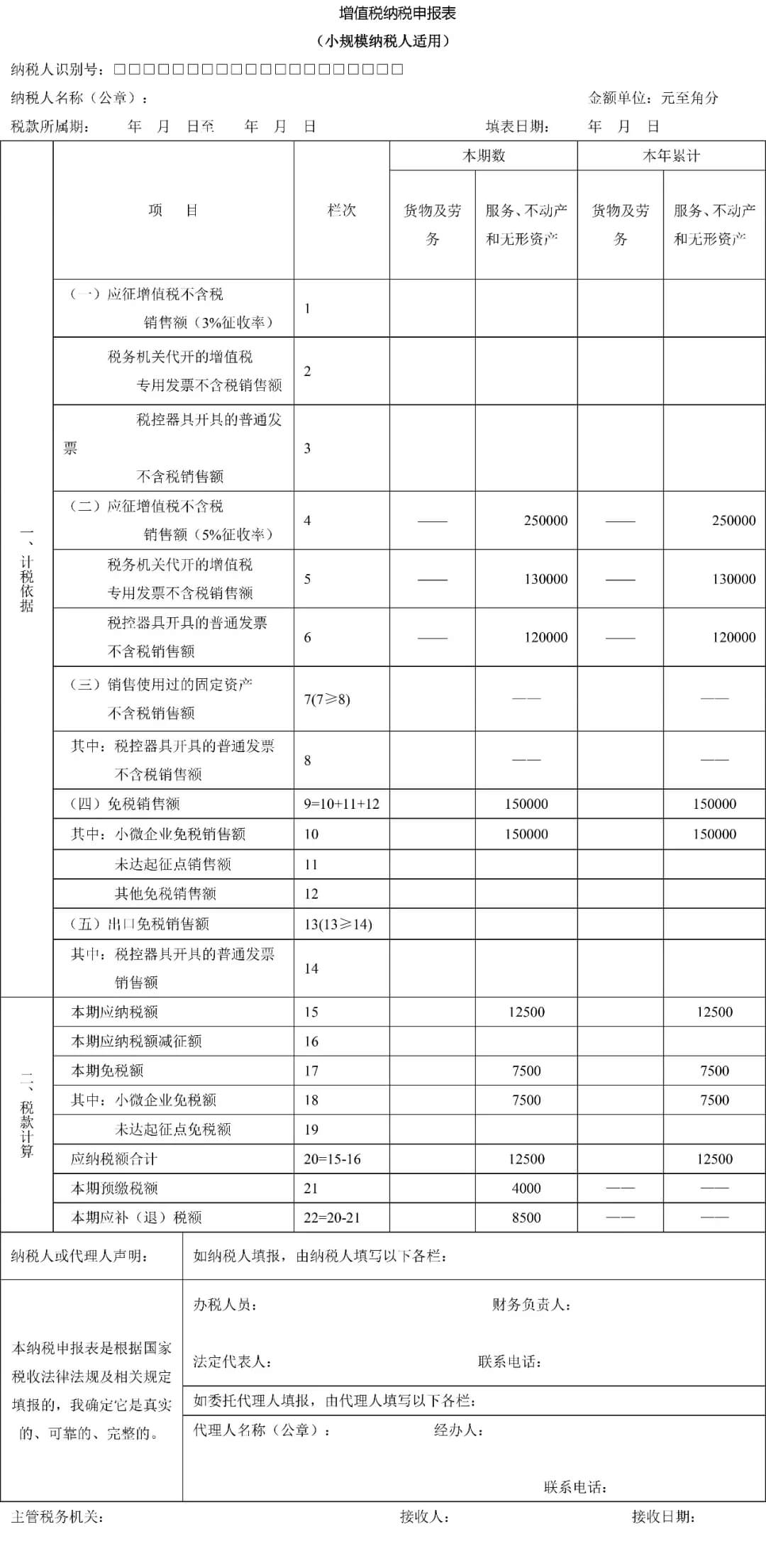

同时开具增值税专用发票、普通发票

某公司是小规模纳税人,按季申报,2019年第一季度销售自建不动产取得不含税销售收入20万元,其中代开增值税专用发票8万元,开具增值税普通发票12万元;出租不动产取得不含税销售收入20万元,其中自开增值税专用发票5万元,开具增值税普通发票15万元。

案例分析:该纳税人第一季度合计销售额为40万元,剔除销售不动产后的销售额为20万元,未超过30万免税标准。因此,该纳税人本季度可以享受小规模纳税人免税政策,但其中自开专用发票部分应按规定缴纳增值税,销售不动产取得收入也应照章纳税。

申报表填报:

1、将销售不动产取得收入及出租不动产开具增值税专用发票部分的收入之和25(=20+5)万元填列于主表 “服务、不动产和无形资产”列第4栏;

2、开具的增值税专用发票部分的收入13(=8+5)万元填列于第5栏;

3、将销售不动产开具增值税普通发票的部分12万元填列于第6栏;

4、出租不动产开具增值税普通发票销售额15万元可以免税,应将其填列于第9栏、第10栏,将相应的免税额0.75(=15×5%)万元填写于第17栏、第18栏;

5、将本期应纳税额1.25(=25×5%)万元填列于第15栏、第20栏,由于代开增值税专用发票时已预缴税款0.4(8×5%)万元,因此本期应补(退)税额为0.85(=1.25-0.4)万元。

小规模纳税人差额征税如何报税

销售免征增值税的货物及劳务、应税行为(如销售蔬菜、鲜活肉蛋等免税货物)

将销售额填入第9、12栏(9、12栏金额相同)